ย้อนกลับไปปีที่แล้วคือ ปี 2566 ทางภาครัฐมีการลดหย่อนภาษีที่ดินให้ 15% ของจำนวนภาษีที่คำนวณได้ แต่ปีนี้ในปี 2567 นี้ รัฐบาลมีแนวทางการเก็บภาษีในอัตราที่จัดเก็บปัจจุบัน โดยจะจัดเก็บเต็ม 100% ไม่มีลดหย่อนให้ สมมติปีที่แล้วจ่าย 850 ปีนี้ต้องจ่าย 1000 แล้วนะคะ แล้วใครต้องเสียภาษีบ้าง รวมถึงใครที่ถูกยกเว้นไม่ต้องเสียภาษีบ้าง บทความนี้มีคำตอบค่ะ

“ภาษีที่ดินและสิ่งปลูกสร้าง” เป็นกฎหมายที่มีผลบังคับใช้ตั้งแต่ 13 มี.ค. 2562 และมีการเริ่มเก็บภาษีไปตั้งแต่ 1 ม.ค. 2563 แต่เนื่องด้วยสถานการณ์โควิด-19 ทำให้ทางรัฐบาลมีการปรับลดอัตราภาษี มาตั้งแต่ปี 2563 – 2566 ซึ่งมีการลดอัตราภาษีให้ถึง 90% (ในปี 2563 – 2565) และลด 15% ในปี 2566 ที่ผ่านมา แต่ในปี 2567 นี้ ทางกระทรวงมหาดไทย เค้าเคาะแล้วว่าจัดเก็บ 100% เต็มไม่มีลดหย่อน นั่นส่งผลให้เราต้องวางแผนและเตรียมค่าใช้จ่ายในส่วนนี้เพิ่มเติมค่ะ

โดยไทมน์ไลน์ในการดำเนินการจ่ายภาษี จะมีดังนี้

- มกราคม 67 – ส่งจดหมายแจ้งรายการที่ดินและสิ่งปลูกสร้าง

- มีนาคม 67 – ประกาศราคาประเมิน

- เมษายน 67 – อปท. แจ้งการประเมินภาษีให้ผู้เสียภาษีรับทราบ

- มิถุนายน 67 – ผู้เสียภาษีดำเนินการชำระภาษีตามแบบแจ้งประเมิน

ทั้งนี้หากราคาภาษีเกิน 3,000 บาท สามารถขอผ่อนจ่ายได้ 3 งวด (เริ่มงวดที่ 1 เดือน มิ.ย. และสิ้นสุดงวดที่ 3 ก.ค.)ค่ะ

ใครต้องเสียภาษีที่ดินบ้าง?

- คนที่จะต้องเสียภาษีที่ดิน จะบุคคล หรือ นิติบุคคล ก็ได้ ที่เป็น “เจ้าของ” ที่ดินหรือสิ่งปลูกสร้าง หรือ “เป็นผู้ครอบครองและทำประโยชน์ในที่ดินและสิ่งปลูกสร้างของรัฐ”

- ใครที่ได้เป็นเจ้าของหรือผู้ครอบครองในวันที่ 1 มกราคม ของปีไหน ก็ต้องเสียภาษีสำหรับปีนั้นไป

คนที่ต้องจ่ายภาษีประเภทนี้ก็คือคนที่เป็นเจ้าของที่ดินและสิ่งปลูกสร้าง ซึ่งคำว่าเจ้าของนี้ หมายความว่าเป็นเจ้าของกรรมสิทธิ์ หรือคนที่มีชื่ออยู่หลังโฉนดนั่นแหละค่ะ กรณีที่มีเจ้าของร่วมกันหลายคน แค่คนใดคนหนึ่งจ่ายภาษีนี้ครบถ้วนก็ถือว่าชำระเรียบร้อยแล้ว เพราะภาษีชนิดนี้ ชื่อก็บอกว่าเป็นภาษีที่ดิน ดังนั้นจึงผูกอยู่กับที่ดินและสิ่งปลูกสร้างนั้นๆ ไม่ได้ผูกอยู่กับบุคคลค่ะ

ภาษีที่ดินต้องจ่ายเท่าไหร่?

การจัดเก็บภาษีจะคำนวณจาก “ราคาประเมิน” ที่ดิน สิ่งปลูกสร้างหรือห้องชุด ไม่ได้คิดจากราคาซื้อขายนะคะ (ตรงนี้หลายๆคนเข้าใจผิดกัน) จริงๆแล้วเราจะทราบว่าต้องเสียภาษีเท่าไรจากใบแจ้งการเสียภาษีที่ส่งมาให้ อย่างไรก็ตามเราสามารถคำนวณภาษีคร่าวๆเพื่อใช้เป็นข้อมูลประกอบในการตรวจสอบหรือเตรียมค่าใช้จ่ายก่อนล่วงหน้า เพราะหากมีข้อข้องใจเกี่ยวกับอัตราภาษีที่ต้องจ่าย เราก็สามารถยื่นอุทธรณ์โต้แย้งได้ ภายใน 30 วันนับจากวันที่ได้รับจดหมาย โดยใช้สูตรการคำนวณนี้ค่ะ

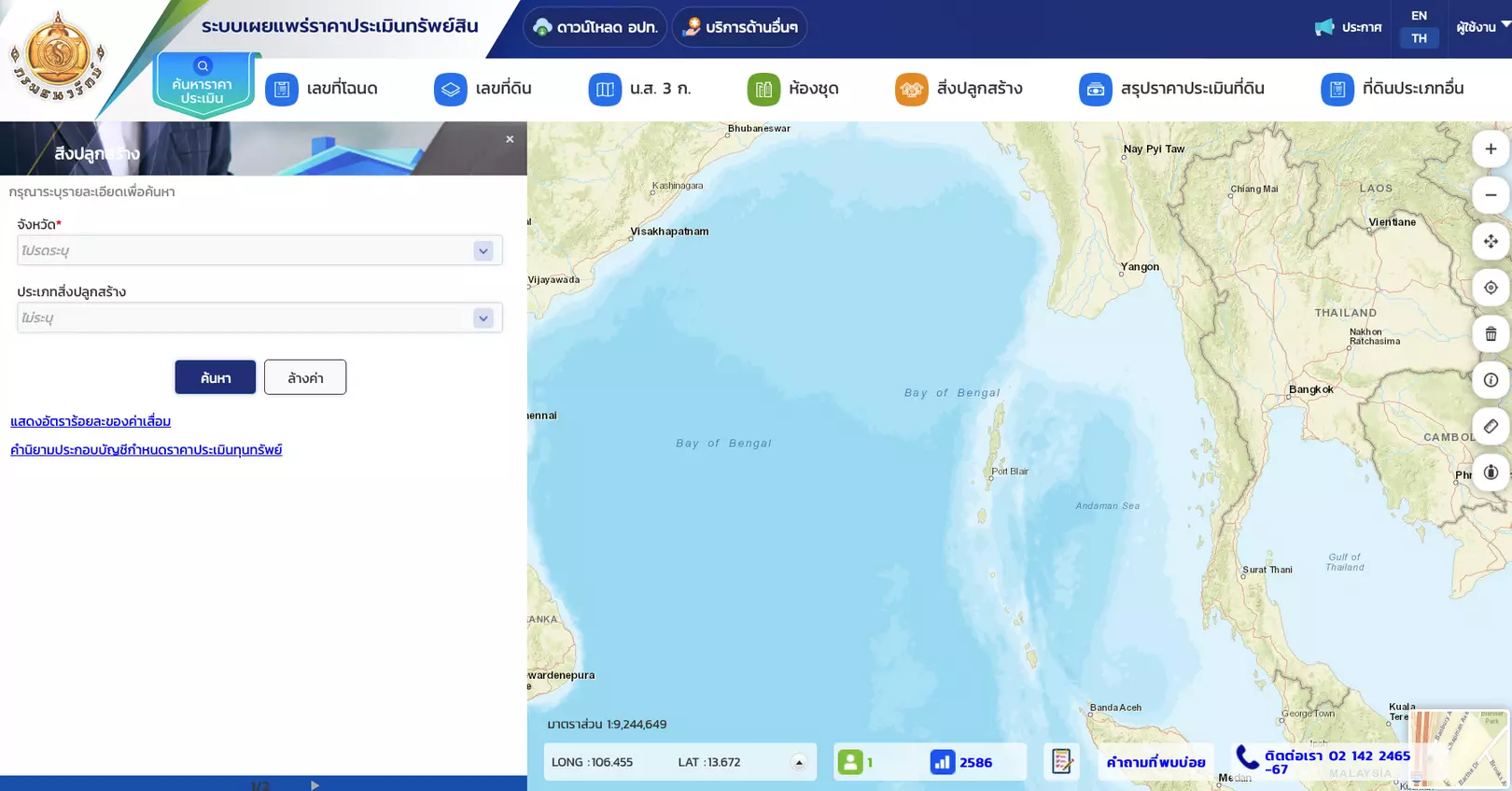

หมายเลข 1 มูลค่าที่ดิน : จากสูตรการที่เราจะรู้มูลค่าที่ดินได้นั้น เราต้องหาจากราคาประเมิน โดยเราสามารถหาได้จากเว็บไซต์ของกรมธนารักษ์ >> http://property.treasury.go.th/pvmwebsite/

ใน Website จะมีทั้งราคาประเมินที่ดินจากเลขโฉนด , จากเลขที่ดิน ซึ่งเราก็เลือกกรอกตามข้อมูลที่เรามีอยู่ได้ โดยดูจากหน้าโฉนดเลยนะคะ

หมายเลข 2 มูลค่าสิ่งปลูกสร้าง : สำหรับวิธีคิดมูลค่าสิ่งปลูกสร้างจะใช้สูตรนี้ มูลค่าสิ่งปลูกสร้าง = [ ราคาประเมิน (ต่อตารางเมตร) x ขนาดพื้นที่สิ่งปลูกสร้าง] – ค่าเสื่อมราคา

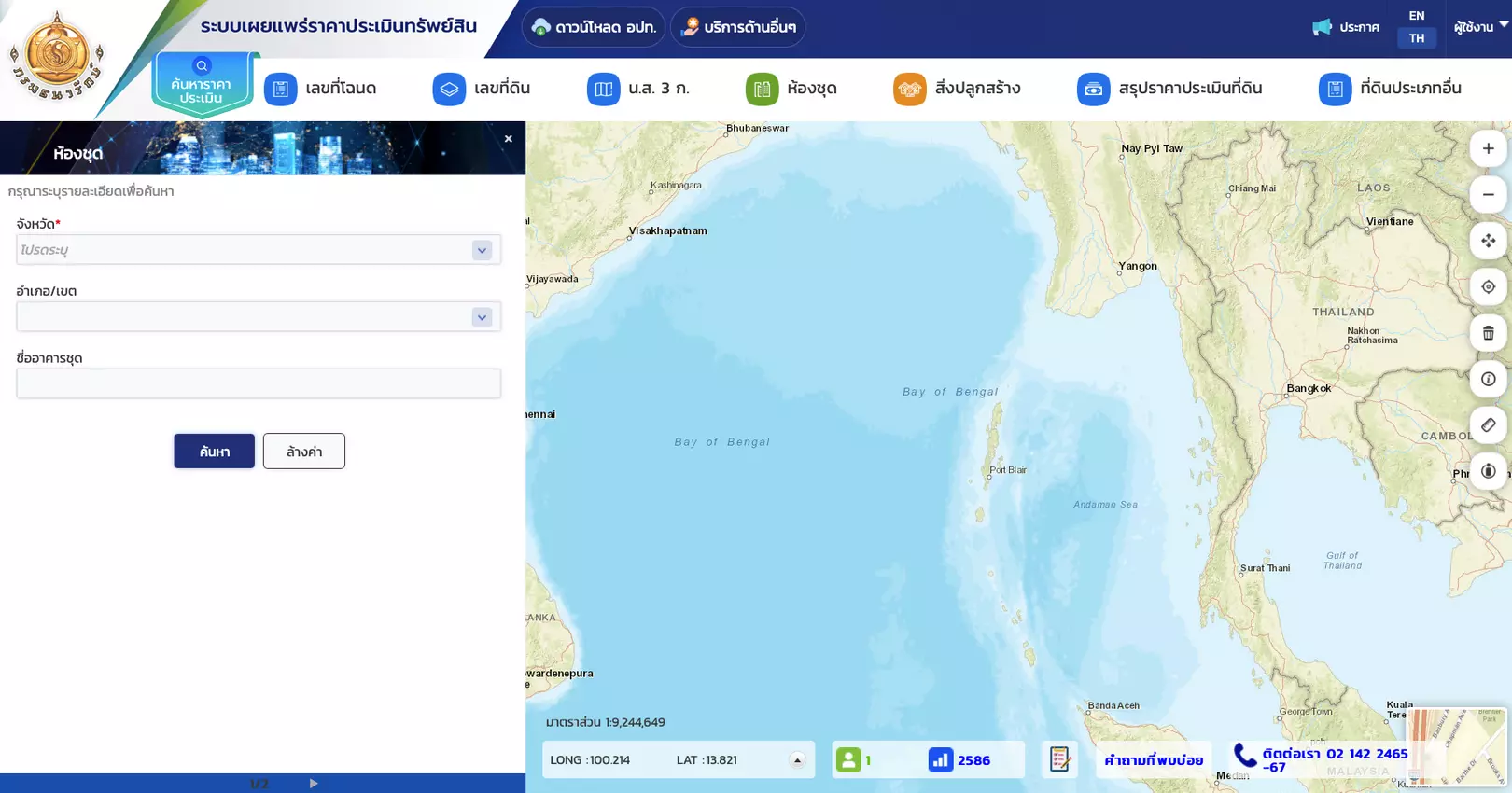

ซึ่งเราสามารถหาราคาประเมินของสิ่งปลูกสร้างและราคาประเมินต่อตารางเมตรของคอนโด (ห้องชุด) ได้จากเว็บไซต์ของกรมธนารักษ์ >> http://property.treasury.go.th/pvmwebsite/ อีกเช่นเดียวกัน

ส่วนค่าเสื่อมราคาสามารถอ้างอิงตารางในบทความนี้ได้เลยค่ะ อ้างอิงตามระเบียบของคณะกรรมการกำหนดราคาประเมินทุนทรัพย์ หรือถ้าใครอยากได้วิธีการสอนคำนวณแบบละเอียด ทางทีมงานเคยเขียนบทความไว้แล้ว ในสมัยที่ภาษีที่ดินและสิ่งปลูกสร้างออกมาใหม่ๆ ในช่วงปลายปี 2562 สามารถคลิกอ่านได้ที่นี่เลย

หมายเลข 3 มูลค่าห้องชุด : เราสามารถหาราคาประเมินมูลค่าห้องชุดได้จากเว็บไซต์ของกรมธนารักษ์อีกเช่นกัน >> http://property.treasury.go.th/pvmwebsite/

การจัดเก็บภาษีที่ดิน มีเกณท์ยังไง?

หมายเลข 4 อัตราภาษี : ภาษีที่ดินและสิ่งปลูกสร้างจะถูกแบ่งออกเป็น 4 ประเภท ได้แก่ ที่อยู่อาศัย, พาณิชยกรรม, เกษตรกรรม และที่ดินรกร้างว่างเปล่า แต่ละประเภทก็จะมีอัตราภาษีที่ไม่เท่ากันตามประเภทของการใช้งาน สังเกตว่าถ้ามีการใช้งานเป็นที่อยู่อาศัยจะถูกเก็บในอัตราที่ต่ำกว่า แต่ถ้าไม่มีการใช้งานหรือใช้งานในเชิงพาณิชย์หรือสามารถใช้หารายได้ จะมีการเก็บอัตราภาษีที่สูงขึ้นนั่นเอง

มาดูรายละเอียดของแต่ละประเภทกันค่ะ เริ่มจากมาดูอัตราภาษีของที่อยู่อาศัยกันก่อน เนื่องจากเป็นสิ่งที่ใกล้ตัวและน่าจะมีผลกระทบกับเรามากที่สุด แต่ก่อนอื่นเราจะต้องทำความเข้าใจกับศัพท์ 2 คำนี้ก่อนได้แก่ บ้านหลังหลัก และ บ้านหลังอื่น

- บ้านหลังหลัก – คือบ้านพร้อมที่ดินที่เราเป็นเจ้าของ (มีชื่อเราอยู่หลังโฉนด) และ ต้องมีชื่ออยู่ในทะเบียนบ้านนั้นด้วย (ไม่จำเป็นต้องเป็นเจ้าบ้านนะ)

- บ้านหลังอื่น – คือบ้านหลังอื่นๆ จะเป็นหลังที่ 2, 3, 4….. ก็ได้ที่ไม่ใช่บ้านหลังหลักนั่นเอง

กรณีของบ้านหลังหลักที่เราเป็นเจ้าของที่ดินและตัวบ้าน จะใช้อัตราภาษีตามตารางด้านบนค่ะ แต่จะได้รับการยกเว้น 50 ล้านบาทแรก

แต่หากเราเป็นเจ้าของแค่บ้านอย่างเดียว (ที่ดินเป็นของคนอื่น) หรือในกรณีคอนโดมิเนียม จะได้รับการยกเว้นเพียง 10 ล้านบาทแรก

แต่ถ้าบ้านนั้นไม่ใช่บ้านหลังหลักของเรา (ไม่มีชื่อในทะเบียนบ้าน) เรียกว่าเป็นบ้านหลังที่ 2,3,4,… เราจะไม่ได้รับการยกเว้นนะคะต้องเสียภาษีไปตามขั้นบันไดในตารางนะคะ

เรื่องที่เราควรรู้และใกล้ตัวคนในวงการอสังหาฯอย่างเราๆก็คือ ตอนนี้ทางกรุงเทพมหานครสรุปออกมาแล้วว่า “คอนโดที่ปล่อยเช่า” ก็เสียภาษีล้านละ 200 บาทตามตารางด้านบน ไม่ได้จัดเป็นประเภทพาณิชยกรรมนะคะ และสำหรับใครที่ในใบแจ้งภาษีตีความคอนโดของเราว่าเป็น “ที่ใช้ประโยชน์อื่น ๆ” ก็ไม่ต้องไปยื่นหนังสือให้ปวดหัวนะคะ เพราะทางรัฐบาลจะจัดการเปลี่ยนให้เองโดยอัตโนมัติ ทีนี้นักลงทุนที่ซื้อคอนโดปล่อยเช่าก็ค่อยสบายใจ หายห่วงกับค่าภาษีไปได้ค่ะ

ประเภทพาณิชยกรรม ที่ดินและสิ่งปลูกสร้างที่อยู่ในหมวดนี้ ก็คือที่ๆไม่ได้มีไว้เพื่ออยู่อาศัย เช่นการทำการค้าทุกประเภททั้ง ร้านค้า ปั๊มน้ำมัน อพาร์ทเมนท์ เป็นต้น “โดยจะโดนภาษีสูงกว่าที่อยู่อาศัยถึง 10 เท่า”

ประเภทเกษตรกรรม ในปี 2566 จะยกเว้นภาษีที่ดินฯ ให้กับบุคคลธรรมดาที่ใช้ที่ดินทำเกษตรกรรมในมูลค่า 50 ล้านบาทแรกเท่านั้น ส่วนที่เกินจากนี้จะใช้อัตราภาษีตามตารางนะคะ

ประเภทที่ดินเปล่า ไม่ได้ทำประโยชน์ ประเด็นที่น่าสนใจคือถ้าเราปล่อยให้ที่ดินรกร้างว่างเปล่าเราจะเสียภาษีพอๆกับพาณิชยกรรมเลยทีเดียวและหากปล่อยให้รกร้างว่างเปล่าติดต่อกัน 3 ปีจะถูกเก็บภาษีเพิ่มอีก 0.3% ในปีที่ 4 และจะถูกเก็บเพิ่มขึ้น 0.3% ทุกๆ 3 ปีหากยังไม่ได้นำมาทำประโยชน์ แต่ภาษีที่ดินสูงสุดไม่เกิน 3% ดังนั้นหากใครมีที่เปล่าๆไม่ได้มีแผนทำอะไรแนะนำว่าให้นำที่ดินมาใช้ประโยชน์หรือทำเกษตรกรรมค่ะ

ใครที่ถูก “ยกเว้น” ไม่ต้องเสียภาษีที่ดินบ้าง?

ในบทความนี้ขอเน้นไปที่ ที่ดินและสิ่งปลูกสร้างที่ใช้เป็น “ที่อยู่อาศัย” ที่เป็นเรื่องใกล้ตัวพวกเราละกันค่ะ

กลุ่มที่จะถูกยกเว้นภาษีที่ดิน จะเป็นในกรณีของ “บ้านหลังหลัก” ที่เรา “เป็นเจ้าของ” และมี “ชื่ออยู่ในทะเบียนบ้าน” หมายความว่า จะถูกยกเว้นภาษีแค่ 1 หลัง เพราะเรามีชื่ออยู่ในทะเบียนบ้านได้แค่หลังเดียว โดยมีเงื่อนไข 2 แบบคือ

- เป็น “บ้านและที่ดิน” หรือ “คอนโด” มูลค่าต้องไม่เกิน 50 ล้านบาท

- เป็น “สิ่งปลูกสร้าง” อย่างเดียวไม่มีที่ดิน เช่น บ้านเป็นของเรา แต่ตั้งอยู่บนที่ดินของคนอื่น จะถูกยกเว้นภาษีในกรณีตัวบ้านมีมูลค่าไม่เกิน 10 ล้านบาท

เสียภาษีที่ดินที่ไหน เมื่อไหร่?

ภาษีที่ดินจะเป็นคนละอันกับเสียภาษีส่วนบุคคลนะคะ ภาษีส่วนบุคคลเราจ่ายให้กับกรมสรรพากร ส่วนภาษีที่ดิน เราต้องไปจ่ายให้กับ องค์กรปกครองท้องถิ่น คือ เทศบาล อบต. หรือ สำนักงานเขตค่ะ

โดยปีนี้กระทรวงมหาดไทยขยายเวลาการชำระให้อีก 2 เดือน จากเดิมจะเป็นเดือนเมษายน แต่ปี2567 นี้ขยับให้เป็น “ชำระภายในเดือนมิถุนายน” ค่ะ โดยเค้าจะมีการส่งจดหมายมาแจ้งเราก่อนในช่วยเดือน เม.ย.นี้

ดังนั้นอย่าลืมเช็คให้ดีนะคะว่าปีนี้เราต้องจ่ายภาษีที่ดินรึเปล่า ถ้าต้องจ่ายก็อย่าลืมจ่ายให้ตรงเวลา ไม่งั้นเราอาจโดนปรับไม่ต่ำกว่า 10% ได้ค่ะ

เป็นอย่างไรบ้างคะ สำหรับบทความ UPDATE!! ภาษีที่ดินและสิ่งปลูกสร้างใหม่ ปี 2567 เก็บเต็ม 100% ผู้เขียนหวังว่าบทความนี้จะเป็นประโยชน์และหากชื่นชอบ อย่าลืมกด like กด Share ให้หน่อยนะคะ

^ ^